こんにちは、駅員妻です

私も利用している「セルフメディケーション税制」について、どの税金がお得になっているのか詳しく知りたく勉強してみました。

さらにセルフメディケーション税制と医療費控除どちらを利用したらお得になるかも比較しました。

誰でも利用できる制度ではないかもしれませんが、節税対策の一つとして参考にしていただければと思います。

セルフメディケーション税制とは?

セルフメディケーション税制とは、健康診断などを受けて健康管理を行っている人が、1年間(1月~12月)に購入した一般医薬品に対して控除・還付が受けられる制度になります。

一般医薬品とは、医師から処方される医薬品ではなく、自身で購入するOTC医薬品のことを指します。

OTC医薬品とは「Over The Counter」の略でカウンター越しに購入する医薬品=ドラックストアなどで購入する医薬品になります。

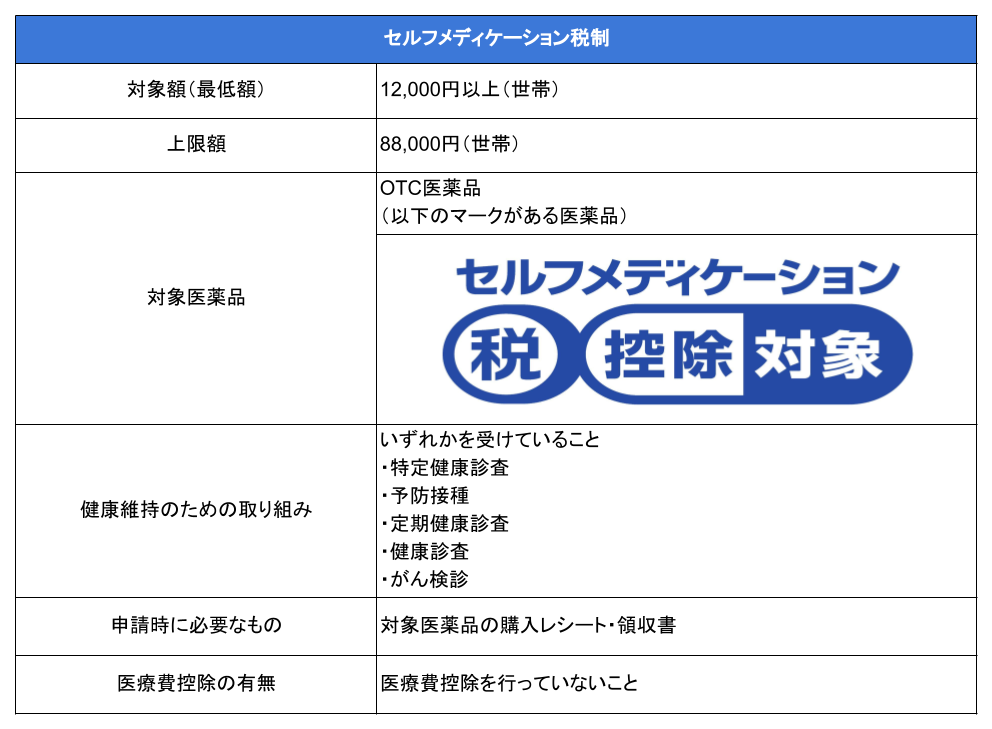

セルフメディケーション税制の利用条件をまとめました。

5つの利用条件

表にまとめた利用条件を1つずつ解説していきます。

1年間の利用最低額・上限額

対象となる1年間の最低金額は12,000円からになります。合計金額が12,000円未満であった場合は利用できません。

上限額は88,000円となります。この上限額は医薬品の購入金額ではなく、12,000円控除後の上限金額となります。

そのため対象医薬品の購入金額は100,000円までが上限となります。

そして1年間の合計額は一人当たりの金額ではなく「世帯」当たりの金額になりますので、家族の医薬品購入の管理をすることで、対象金額を増やすこともできますし、家族の健康管理を行うこともできます。

対象となる医薬品

セルフメディケーション税制の対象となる医薬品はOTC医薬品となります。OTC医薬品と言われても対象商品であるか見分けがつきませんが、対象医薬品には以下のマークがついていますので購入の際に確認してみてください。

さらに下記サイトでは対象商品を確認することもできます。

健康維持のための取り組み

セルフメディケーション税制は、健康管理を行っていることが条件となります。

- 特定健康診査(メタボ健診)、特定保健指導

- 予防接種

- 定期健康診査(事業主検診)

- 健康診査(人間ドック、市町村の健康診査、検診等)

- がん検診

これらの健康維持の取り組みを行った場合、確定申告時に以下の情報を取り組みを行った証明として申請する必要があります。

- 取り組みを行った人の氏名

- 取り組みを行った年

- 事業を行った保険者、事業者もしくは市区町村の名称または診察を行った医療機関の名称、もしくは医師の氏名

また申告時に結果を提出する必要はありませんが、税務署から確認を求められた際に提出できるよう5年間保管しておきましょう。

申請時に必要なもの

対象医薬品を購入した領収書(レシート)が必要となります。

領収書には以下の情報が記載されている必要があります。

- 商品名

- 金額

- 販売店名

- 購入日

- 購入した商品がセルフメディケーション税制対象商品である旨

ネット通販で購入した場合もサイトから領収書のダウンロードができますので忘れずにダウンロードしておきましょう。

申告時には領収書の提出は不要ですが、金額の確認を行う場合にも必要となりますし、領収書は5年間の保管義務がありますので、税務署に確認を求められた際に提出できるよう保管しておきましょう。

医療費控除の有無

医療費控除を行っていないことが条件となります。

セルフメディケーション税制は、医療費控除の特例制度であるためセルフメディケーション税制と医療費控除の併用は不可となっています。

お得になる税金

セルフメディケーション税制では、住民税の控除と所得税の還付がうけられます。

住民税については翌年度(6月~翌年5月)の住民税から控除され、所得税は申告後に今年度分から還付されます。

これはふるさと納税で確定申告をした場合と同じしくみですね。

お得になる住民税と所得税の金額を確認してみましょう。

住民税の控除額

控除額=(対象となる医薬品の1年間の購入金額-12,000円)×10%

例えば、1年間で30,000円の対象医薬品を購入した場合、(30,000円-12,000円)×10%=1,800円が翌年度の住民税から控除されます。

ひと月当たりの控除額は1,800円÷12か月=150円となります。

所得税の還付額

還付額=(対象となる医薬品の1年間の購入金額-12,000円)×所得税率

住民税の控除の場合と異なり、所得税は累進課税なので課税所得によって所得税率が異なります。

例えば、給与収入400万の人が1年間で30,000円の対象医薬品を購入した場合、(30,000円-12,000円)×20%=3,600円が還付されます。

課税所得の計算方法はこちらの記事で紹介していますので、よろしければ参考にください。

申告の仕方

セルフメディケーション税制は確定申告で申請を行います。

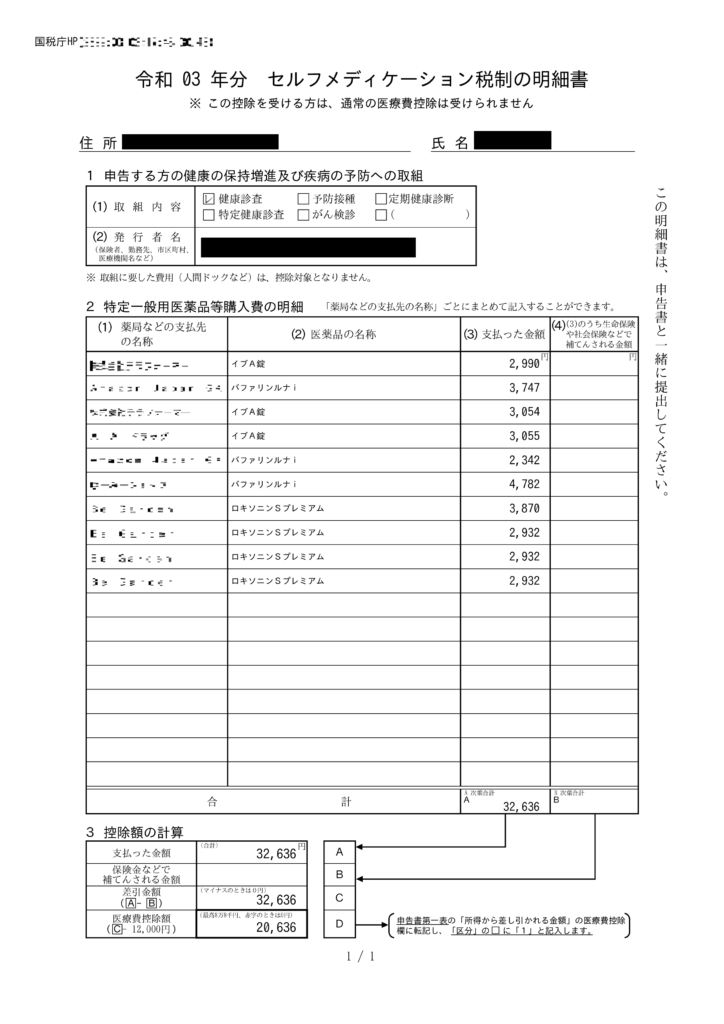

参考に私の令和3年分のセルフメディケーション税制が以下のようになっています。

「発行者名」は健康診断を行った医療機関を記入しました。検査結果の通知書に医療機関名などが書かれていますので保管しておくといいですね。

あとは1年間(1月~12月)に購入した対象医薬品を記入していくだけです。

- 私はネット通販でのみ医薬品を購入しているので(1)にはネット店舗名を入力しています。実店舗で購入した場合も同様に店舗名を入力しましょう。

- 次に(2)に医薬品名を記入します。オンラインで申告書を作成する場合、部分一致で候補の商品名を表示してくれるので候補検索から選択すればOKです。商品名を一語一句間違えないように入力する必要はありません。

- 最後に(3)では保管していた領収書から購入金額を入力してます。

控除額の計算を自動で行ってくれるので(3)までの入力で終了となります。

医療費控除とどっちがお得?

この金額であればこっちがお得!と必ずしも決まっているわけではありませんので、大まかな目安とパターンごとにお得になる方を比較してみましょう。

| 対象額 | 比較 |

|---|---|

| ~12,000円 | どちらも不可 |

| 12,000円~100,000円 | セルフメディケーション税制がお得 |

| 100,001円~188,000円 | 控除額が大きくなる方を比較 |

| 188,001円~ | 医療費控除がお得 |

パターン別に比較してみましょう。

【セルフメディケーション税制】

還付額=(50,000円-12,000円)×20%=7,600円

控除額=(50,000円-12,000円)×10%=3,800円

合計11,400円

【医療費控除】

還付額=50,000円-100,000円=0円

100,000円未満では医療費控除の対象とならないためセルフメディケーション税制が利用可能!

【セルフメディケーション税制】

還付額=(120,000円-12,000円)×20%=21,600円

控除額=(120,000円-12,000円)×10%=10,800円

合計32,400円

【医療費控除】

還付額=120,000円-100,000=20,000円

セルフメディケーション税制を利用する方がお得!

【セルフメディケーション税制】

還付額=(170,000円-12,000円)×20%=31,600円

控除額=(170,000円-12,000円)×10%=15,800円

合計47,400円

【医療費控除】

還付額=170,000円-100,000=70,000円

医療費控除を利用する方がお得!

【セルフメディケーション税制】

還付額=(200,000円-12,000円)×20%=37,600円

控除額=(200,000円-12,000円)×10%=18,800円

合計56,400円

【医療費控除】

還付額=200,000円-100,000=100,000円

医療費控除を利用する方がお得!

※1いずれも所得税率20%の場合

※2対象医薬品はセルフメディケーション税制・医療費控除いずれの対象にもなる医薬品の場合

まとめ

いかがでしたでしょうか?

誰でも申告できる制度ではありませんが、世帯での医薬品の購入が多くなった場合に住民税・所得税を軽減できる制度として頭の隅に入れておきたい内容ですね。

鎮痛剤などを多く利用している人はぜひこの機会にセルフメディケーション税制が利用できないか確認してみましょう。

それでは、また次回お会いしましょうー!

コメント